個人事業の開業届の書き方!例にならって入力すれば簡単に作成できる

これまで勤めてきた会社を2015年に退社し、2016年末にようやくフリーランスで活動する決心がつき、年の瀬に開業届を提出しました。翌年の確定申告は青色申告を予定しているので、併せて青色申告承認申請も提出しています。

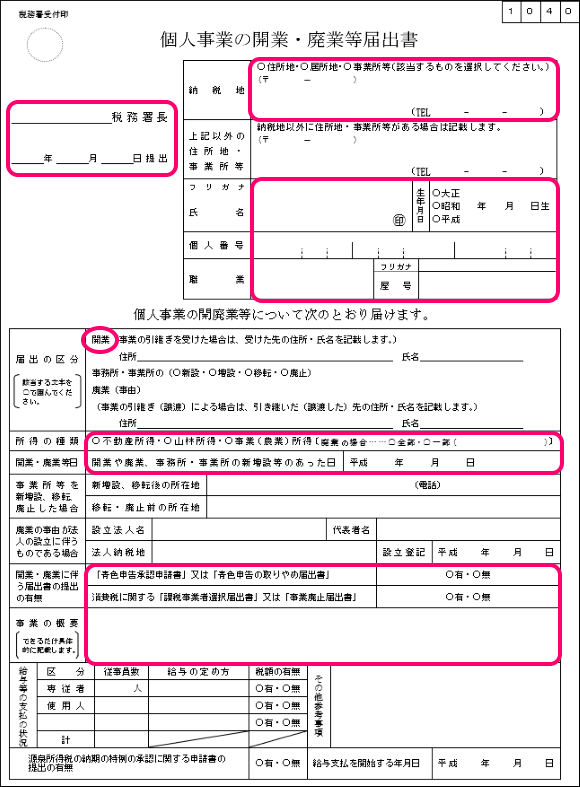

開業届の正式名称は「個人事業の開業・廃業等届出書」です。入力する項目は多くないので、想像しているよりも簡単に作成できます。

開業届を作成する前に

開業届はいつまでに出せばいいのか

開業届は事業開始日から一ヶ月以内に提出するのが原則です。つまり開業日として指定できるのは、提出する日から過去一ヶ月前までの間の日付になります。

例えば開業日が12月1日だった場合、既に11月までの事業収益が生じていても罰則があるわけではありません。また12月に開業日を指定しても、その年の1月から12月の売上を計算した上での確定申告になり、青色申告の控除も満額で申請できます。(控除額は日割り計算されないので安心してください。)

もし年をまたいでから開業届と青色申告申請書を提出する場合、1月を開業日にするよりも12月を開業日にしたほうが、前年の確定申告で青色申告の控除が使えるので節税にもなります。

ただし年内ギリギリに開業日を指定した場合、その年の1月から12月までの帳簿付けが必要になります。確定申告まで時間があるので、少しづつ処理していきましょう。

作成するのは提出用と控えの2部

税務署に提出する書類は、2部作成してそれぞれに押印をもらいます。1部は提出用、もう1部は控えとして返却してもらいます。

控えの書類は銀行口座の開設等、事業を行っていることを証明するための書類として用います。控えを作成しておかないと後々面倒になるケースが多いため、必ず同じものを2部作成すると覚えておいてください。

また、開業届の用紙は PDF ファイルで提供されています。しかも、パソコン上から入力が可能なフォーマットになっていて、自動的に控えも作成されます。

選択式で開業届を簡単に作成できるサービスがある

紹介する手順では、どのような項目があってどう書けば良いのかを一項目ずつ説明しています。内容が理解できれば難しくありませんが、選択式で開業届に必要な書類が一気に作成できる無料サービスも存在しています。

クラウド会計ソフトを展開している freee のサービスの1つである開業 freee です。こちらで開業届を作成すれば、その情報を元に他のサービスへ連携させることもできます。

もし、他の会社に開業の情報を知られても構わないのであれば、このようなサービスを利用するのも1つの方法です。

開業届の書き方

それでは実際に開業届の書き方を見ていきましょう。その前に「個人事業の開業・廃業等届出書」のフォーマットをダウンロードします。

もしプリンターがなければ、上記のファイルをダウンロードしてコンビニのプリンターで出力することもできるので、検討してみてください。以下、パソコンが無くてもスマートフォン上で完結する印刷方法です。

最寄りの税務署へ出向いて未入力の用紙を手に入れることも可能です。

開業届で入力が必要な場所

こちらは僕の場合の例になります。入力時に不明な点があれば、無理に記載せず空欄のまま税務署へ持っていき、記載方法を確認するようにしてください。

もし未記載の項目があっても(全部未入力であっても)税務署の方が1から丁寧に教えてくれるので安心してください。僕の場合、修正や控えを作成する手間を減らすためにパソコンで作成し、画面上でチェックした上で2部印刷して税務署へ提出しました。

提出先の税務署を調べる

開業届の提出先は、事業を運営する所在地にある税務署になります。もし自宅を事業所とする場合は、自宅の住所から管轄する税務署を判断します。どこの税務署が管轄になるのか、国税庁のサイトから探すことができるので、そちらを参照ください。

都道府県別でリストになっているので、そこから該当する市区町村の税務署を見つけます。

提出先の書き方

開業届の左上の宛先は管轄の税務署名を入力し、日付は提出日を入力します。提出日が未定の場合は、最後に手書きすれば良いです。年の欄は西暦・和暦のどちらでも構わないと思いますが、僕は他の入力箇所と体裁を合わせるために和暦で記載しました。

ただし、パソコンで和暦入力した場合、欄が狭くて文字が切れてしまうので、和暦の部分だけ印刷した後に手書きしました。

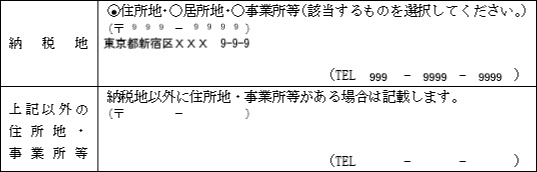

納税地(住所)の書き方

事業を運営する所在地を選択し、電話番号を入力します。自宅を事業所とする場合は「住所地」もしくは「居所地」を選択します。なお住所地と居所地の違いですが、住民登録せず住んでいるのであれば居所地、住民登録していれば住所地となります。(大半の方は住所地を選択すると思います。)

パソコンから入力する場合、納税地の種類はクリックで選択できます。電話番号は固定電話に限らず、携帯電話の番号や IP 電話の番号でも構いません。

納税地以外に住所地・事業所等がある場合は、下段の欄にも記載が必要です。僕はこのケースに該当しないので空欄のまま提出しています。

氏名・生年月日・個人番号の書き方

個人番号とは マイナンバー のことです。提出時にマイナンバーが確認できる書類が必要になります。まだ通知カードしか手元になくマイナンバーカードを持っていない場合、運転免許証やパスポート等の身元確認書類と合わせることで確認が行われます。

印刷後、名前の横に押印するのをお忘れなく!

なお、入力の注意事項に次のような記述があります。

届出書の控えを保管する場合においては、その控えには個人番号を記載しない(複写により控えを作成し保管する場合は、個人番号部分が複写されない措置を講ずる)など、個人番号の取扱いには十分ご注意ください

つまり「提出用と控えで2部作成する場合、控えにはマイナンバーを書かない」ということです。パソコンで印刷する場合は、空欄のまま印刷して最後に手書きするか、完成後にファイルをコピーして片方のマイナンバーを削除して印刷すると良いでしょう。

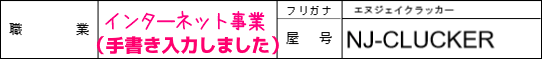

職業・屋号の書き方

職業欄はどう書けば良いか迷ってしまうポイントの1つです。総務省が出している 日本標準職業分類 が参考になるので、それにならって記載するのが望ましいですが、昨今は職業の幅も増えてこの分類に属さない職業もたくさんあります。

事業所得が290万円を超えた場合、職種に応じた個人事業税が掛かります。これは自治体ごとに決まっているもので、東京都の場合は定められた法定業種によって税率が異なります。

開業届の書き方を調べてみると、この法定業種に属さない職業の場合は個人事業税が掛からないため、非課税の職業を書いた方が良いと記しているサイトも多いのですが、実態に対して嘘を書いてはいけないので注意してください。極端な例を挙げますが、YouTube で動画を投稿してお金を稼ぐような場合、基本的な収入源は広告費となるため、分類としては広告業の扱いとなります。

僕の住む東京都では、翌年に税務署から事業内容に関する問い合わせが書面で送られてきました。ここでより具体的に事業内容を説明する書類を記載して、税務署へ郵送した後に個人事業税の率が確定します。

実際のところ、この職業欄の入力内容で全て判断されるわけではないので、実際のところは自分はこの職業だと思うものを書けば大丈夫です。詳細は下部に「事業の概要」として記載項目があるので、そちらをきちんと書いておけば大丈夫です。

前述の日本標準職業分類に無い職業であっても、税務署側から何か言われるようなことはありません。あくまでも、個人事業税が発生する額面を超えた場合に、事業内容から法定業種を判断できない際に個別に問い合わせがあるようなので、そこできちんと事業内容を答えられれば大丈夫です。もし不安であれば、いくつか候補を用意して、提出時に税務署へ確認のうえ記載しましょう。

僕の場合はいくつか事業があり1つにまとめるのが難しいのですが、とりあえずネット上のサービス展開が主軸となる見込みだったので「インターネット事業」と記述しました。(欄が小さかったのでパソコン上から入力できず、後から手書きしています。)

また屋号については未入力でも構いません。税務処理上は屋号ではなく個人名で行われるので重要視されませんが、屋号で銀行口座を開く等の予定があれば書いておいたほうが手続きがスムーズに進みます。

屋号にはアルファベットや記号も使えます。使ってはいけない文字等の厳密なルールは無いようですが、特殊文字や特殊記号は避けたほうが無難です。

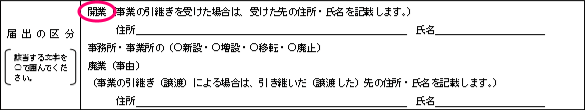

届け出の区分の書き方

印刷後に手書きで開業に丸を付けるだけです。事業の引き継ぎでない限りは、下の住所や氏名は入力不要です。

所得の種類・開業日の書き方

不動産、山林による所得でなければ事業所得を選択します。農業による所得は事業所得になるため、カッコ書きで記載されています。

開業日はこの日から事業を始めると決めた日付を書きます。

開業届は事業開始日から一ヶ月以内に提出が必要になるため、通常は提出日から一ヶ月以内になります。税務署に確認したところ、開業日前に既に収益が生じていても問題ないそうです。

もし開業すると決めてから一ヶ月以上経ってしまった場合は、税務署で相談してみてください。話を聞く限りは、開業日が税務処理に対する絶対的な効力を発することはありません。個人事業の場合は必ず12月末での決算となるため、その年の一年の収益に対する確定申告が必要になります。

つまり開業日の前に収益が発生していたとしても、その年の事業所得として確定申告をすれば良いだけです。

ただし年初を開業日とした場合、仮に前年に売上が立っていると開業前の年の収益になり、その年は白色申告になります。既に収益があり青色申告を考えているのであれば、切りの良い1月1日とせず早めに提出したほうが節税にもつながります。

![]()

開業・廃業に伴う届出書の提出の有無の書き方

開業届と共に青色申告の申請を行う場合は、必ずチェックをしてください。青色申告にすると帳簿付けが大変なイメージがありますが、控除額を考えると個人事業主であれば青色申告が当たり前と考えてください。

もちろん白色申告でも構わないのですが、2014年からは白色申告であっても帳簿の保存が義務付けられたので、同等の手間が掛かるのであれば控除額が大きい青色申告にしないと大きく損をします。青色申告は複式帳簿となるため、帳簿の付け方は少し勉強が必要になりますが、すぐに慣れます。

帳簿付けも今はクラウド上(インターネット上)で管理するのが主流になってきています。頑張って Excel 管理することも出来なくはないですが、そこから貸借対照表や損益計算書を作成するのは大変です。

クラウドのツールを使えば、ネット環境があればどこからでもデータ入力することが可能で、帳簿入力するだけで各種決算書を自動的に作成してくれます。また、確定申告用の書類も簡単に作成できるメリットもあります。

クラウドのソフトもいくつかありますが、僕は開業当初から マネーフォワードクラウドで帳簿を付けています。

他にも「freee」や「」が有名ですが、マネーフォワードクラウドは無料プランであっても、年間50件まで仕訳を入力できるので、入出金が少ないのであれば無料プランだけで確定申告を作成することも可能です。

無料プランで利用する場合「freee」は直近一ヶ月しか仕訳が閲覧することができず、「やよいの青色申告オンライン」は初年度無料ですが、以降は無料で使うことができません。freee は初心者でも入力しやすいと定評があるものの、とりあえず無料の範囲で帳簿を付け続けることができるのは「マネーフォワードクラウド確定申告」しかありません。

最終的に有料プランへ移行することが念頭にあるのであれば、早い段階で利用する会計ソフトを確定しましょう。僕の場合、会計ソフトを利用すると決めてから、それぞれの会社の無料プランの範囲で同じ仕訳を並行入力して、最終的に自分が使いやすいと感じたマネーフォワードクラウドを選択しました。

使い勝手の良さは人それぞれ違います。それぞれのソフトについて口コミを調べるよりは、実際に使ってみて判断するのが一番納得のいくものを選べると思っています。

話がずれてしまいましたが、開業届を提出して白色申告するのはメリットが無いので、青色申告の手続きも一緒にしておきましょう!ということです。

なお消費税に関する書類は、個人事業の場合2年前の課税売上高が1000万円を超えた合に、消費税を収める義務が生じ、それに伴い提出必要になる書類です。当然、2年前には売上がなければ納税義務もないため提出は不要です。

![]()

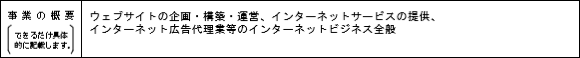

事業の概要の書き方

括弧書きにあるように、記載した職業における事業に関して具体的に明記します。何を行ってどのように売上を得ているかが重要なポイントになります。収入源が複数ある場合は、それを全て書きましょう。

ただこちらも、書いていない事業から収益を上げてはいけないといったルールはありません。開業以降、事業展開して収入源が増えるのはよくあることなので、現状想定している範囲の記述で構いません。

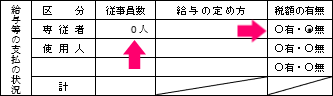

給与等の支払の状況の書き方

人を雇って給料を払っているのであれば、こちらに記載が必要になります。1人で行っている場合は空欄でいいですが、下記のように記載しておいても構わないそうです。

青色申告者であれば家族を従業員にして、給与を必要経費にすることができる青色事業専従者給与の特例制度があります。最初から人を雇って給料が払える体力があるのであれば、従業員を雇うことができますが、その場合は開業届の他にも提出する書類があるので注意してください。提出書類については僕自身細かく調べていないので、ここでお伝えすることはできないこと、ご了承ください。

書き方に困ったら無理に記載しない

以上で個人事業の開業届は完成です。細かい説明を含めたので長い文章になりましたが、実際に大した内容は書いていません。記載事項に悩まなければ5分ほどで書けてしまいます。

ただ、僕の説明で理解できなかった部分や、書き方が分からない箇所も中にはあるかもしれません。ネット上にはたくさん情報が載っていますが、基本的にはどれも同じような内容です。最終的には税務署の担当者に判断してもらうのが一番の近道なので、無理に書き上げず、分からないところは素直に税務署で確認するようお願いします。

なお、事前にパソコンから入力した場合は、印刷後に以下の箇所の追記ならびに押印が必要なので忘れないようにしましょう。

- 氏名の欄に押印する

- パソコンで入力できなかった箇所を手書きする

- 提出用のみにマイナンバーを記載

税務署へ提出する

書類が出来上がったら、あとは税務署へ提出するだけです。

僕の経験から伝えておきたいこと

会計処理の準備は今すぐ始めたほうが良い!

会計ソフトの利用は、開業を意識したらすぐに使い始めたほうが良いです。始めの頃は入力方法が分からず調べながらやることが多いので、確定申告に向けてまとめてやろうとすると大変な目にあいます。

以下の記事に、詳しい内容を掲載しています。ぜひこちらも、参考にしていただければと思います。

また、最終的に僕がマネーフォワードクラウドを選んだ理由も別途紹介しています。参考まで。

以上、開業届の書き方についてでした。