【個人事業主】ふるさと納税の限度額を計算する方法

一般的なふるさと納税のサイトには、利用できる上限金額を計算するシミュレーターが用意されています。また総務省のサイトには、給与額に応じた 全額控除されるふるさと納税額(年間上限)の目安 の表が掲載されています。

しかしこれらのシミュレーションや上限の目安は、サラリーマンを対象としたものであり、青色申告をしている個人事業主には参考になりません。

給与所得者用のシミュレーターが使えない理由

どうして、給与所得者と個人事業主で違いが出るのか?

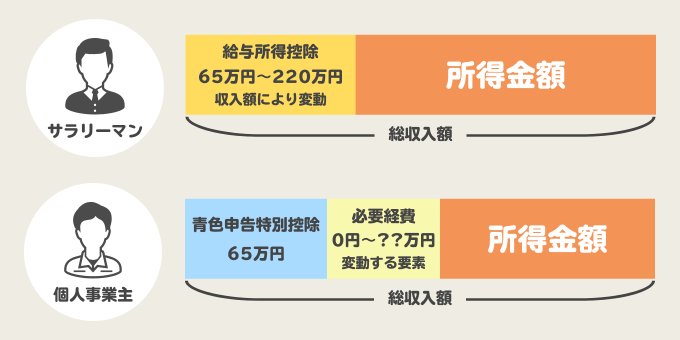

その理由を簡単に説明すると、所得金額の算出における控除額の扱いが異なるためです。サラリーマンは総収入額に応じて変わる 給与所得控除額 を引いたものが所得金額になります。一方、青色申告の場合、経費 と65万円の特別控除額 を引いて所得金額が求められます。

事業によって必要経費の額が全く異なるため、収入額を基準としたシミュレーターが使えないのです。

サラリーマンの場合の所得金額計算

所得金額とは、各種税金を計算する上で基礎になる金額です。

サラリーマンは所得税が見込みで天引きされているため、年末調整によって最終的な所得金額と各種控除額が判明して税金が確定し、その差分が12月の給料に反映される流れになっています。

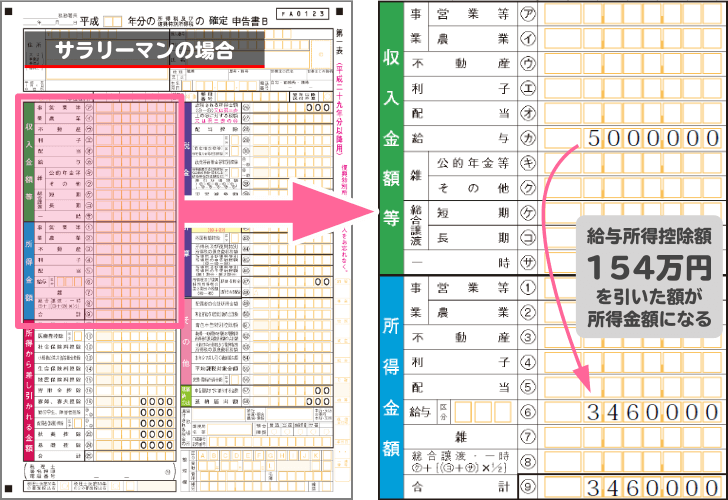

例えば500万円の収入があるサラリーマンは、給与所得控除額が154万円になります。青色申告特別控除額と比べると90万円近くも上回っていますが、サラリーマンが自己負担した経費は基本的に控除できないので、その費用を事前に加味した控除額だと考えれば分かりやすいでしょう。

もし自己負担分の経費が給与所得控除額の半分を超えた場合は、特定支出控除なるものを申請できます。しかしこの例だと、154万円の半分となる77万円以上自己負担した場合に限られるので、大半の人は特定支出控除を適用する機会はありません。

なお、この給与所得控除額は年収により変わるので、具体的な数値の求め方は国税庁のサイトから確認してください。

つまり収入が500万円であっても、確定申告上の所得金額は

500万円 – 154万円 = 346万円

になります。確定申告書で表記すると、ご覧のようになります。

一般的に出回っている「ふるさと納税」の限度額の目安は、給与所得控除額を考慮したものなので、そもそも個人事業主用として参考に出来ないのです。

個人事業主の場合の所得金額計算

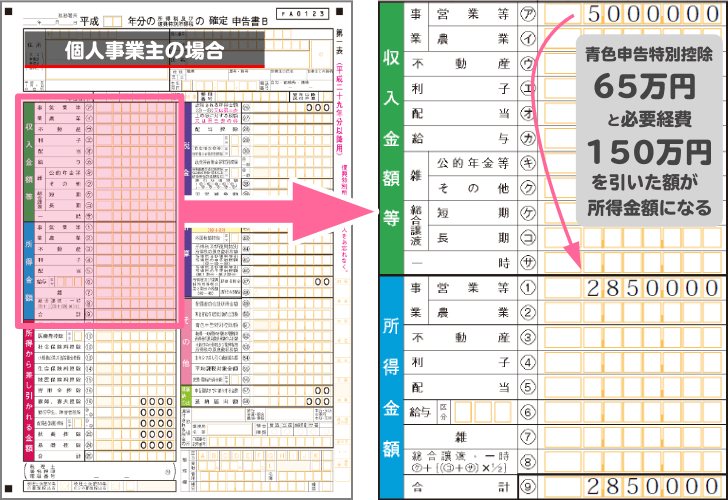

サラリーマンと個人事業主の大きな違いは、控除額だけでなく経費も控除対象になる点です。そのため65万円の特別控除額があっても、更に上乗せで必要経費も控除した上で所得金額が算出されます。

例えば事業収入が500万円だった場合、経費に150万円使ったとすると、確定申告上の所得金額は青色申告特別控除額も考慮して

500万円 – 150万円(経費) – 65万円 = 285万円

になります。確定申告書上では、次のような表記になります。

この必要経費は事業によって違いがある上、毎年変動する可能性が高い金額であるため、サラリーマン向けのシミュレーターを使おうとすると、所得金額の算出においておかしな計算結果になってしまうです。

個人事業主のふるさと納税限度額を算出する方法

個人事業主であれば、税理士に丸投げしていない限り確定申告書の内容を理解していると思うので、わざわざシミュレーションで計算できるサイトを使わず、正しい計算方法で上限額を算出した方が早いです。

しかも12月も後半になれば、概ね収益や所得に対する控除額の目処が立つので、かなり正確に上限額を求められます。計算する上での流れは次の通りです。

ふるさと納税の上限額を求める流れ

- 売上の合計額(総収入額)を算出

- 必要経費の合計額を算出

- 所得からの控除額を算出

- 12月未確定分は仮で合算しておく(と良いです)

- 所得税率を算出

- ふるさと納税の上限額を算出

この手順の 1 ~ 4 は、確定申告書の作成手順そのものです。つまり、12月分を仮の金額で計上して仮の確定申告書を作ってしまえば、ふるさと納税限度額も概算で算出できます。

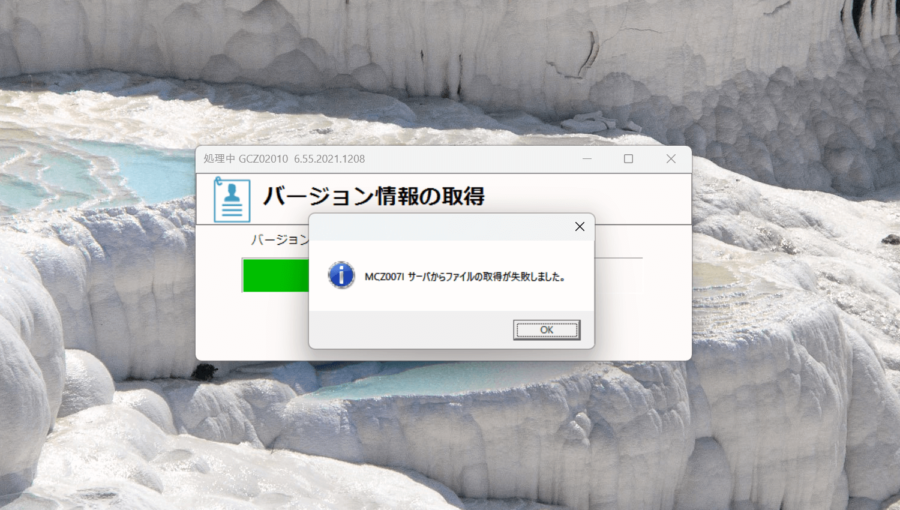

会計ソフトを使っていれば何度でも確定申告書を出力できるので、年末まで全て計算しなくても途中の段階で上限額を求めることも可能です。その場合、残りの月が黒字であれば限度額が上がり、赤字であれば下がると覚えておいてください。

ちなみに僕は、開業当初からマネーフォワードクラウド確定申告を利用しています。

まずは仮の確定申告書を作成してみる

先程の収入500万円、必要経費150万円の例で確定申告書を作成してみましょう。

所得額は先程計算した285万円になります。

500万円 – 150万円(経費) – 65万円 = 285万円

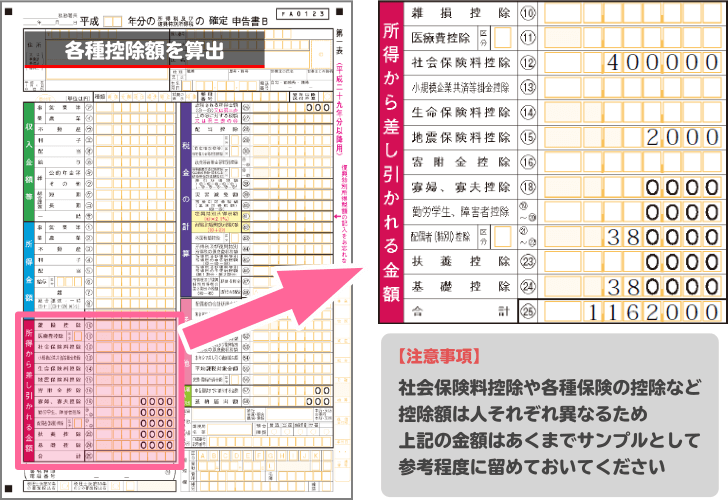

では所得から差し引かれる控除額を算出しましょう。ここには社会保険料控除や生命保険料控除、扶養控除など、状況に応じて人それぞれ金額が異なるので、自身の支払額に合わせて計算します。

ここで控除漏れがあると、限度額が上振れしてしまいます。まだ仮計算の段階ですから、正しい控除額が分からなければ、少し金額を多めに積んでおいたほうが安心です。(上振れするくらいなら、下振れするほうが良い)

重要なのは、この合計額です。なお、ふるさと納税をすると、この16番の寄付金控除に計上されるので覚えておいてください。

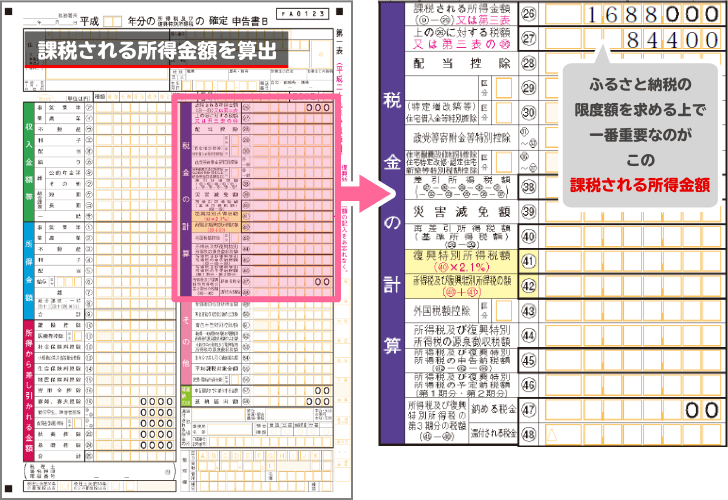

所得から差し引かれる控除額が算出できれば、課税対象の所得金額が求められます。計算式は次の通りです。

所得金額 – 所得からの控除額 = 課税される所得金額

計算後、千円未満の端数は切り捨てます。この金額さえわかれば、上限額を求められます。残りの項目は空欄でも大丈夫です。

所得税の税率を求める

上記の「課税される所得金額」を元に、所得税の税率を求めます。これは計算ではなく、国税庁のサイトに掲載されている速算表から判断できます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195.1万円 ~ 330万円 | 10% | 97,500円 |

| 330.1万円 ~ 695万円 | 20% | 427,500円 |

| 695.1万円 ~ 900万円 | 23% | 636,000円 |

| 900.1万円 ~ 1,800万円 | 33% | 1,536,000円 |

| 1,800.1万円 ~ 4,000万円 | 40% | 2,796,000円 |

| 4,000.1万円以上 | 45% | 4,796,000円 |

先程の例に当てはめると195万円以下になるので、税率は 5% になります。ちなみに所得税は「課税される所得金額」に税率を掛けて、控除額を引けば求められます。上記表の控除額以外にも住宅ローン控除など、人によっては算出した所得税から更に控除されます。

所得税 = 課税される所得金額 x 所得税の税率 – 各種控除額

ふるさと納税の控除額の割り当て

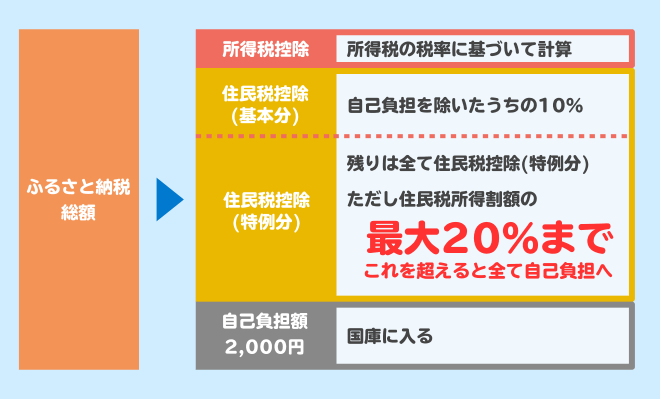

ふるさと納税は「自己負担が2,000円」といった言葉だけが先行してしまい、残りの額がどのような扱いになるのかきちんと説明できない人が多くいるので、まずその基本的な話をしておきます。

ふるさと納税とは簡単に言ってしまうと、税金の先払いです。一部をその年の所得税分として、残りを翌年の住民税分として割り当てられます。そのため請求上は翌年の住民税が少なく見えますが、実際は先払いしてるため、自己負担分の2,000円を多く支払っている状態になります。

ただ2,000円余計に払って税金を先払いするのはメリットがないので、各自治体から「ふるさと納税」のお礼に返礼品が送られます。その返礼品の価値に対して、負担額が2,000円で手に入るから利用者にはお得な制度だと言えるのです。

複数の地域に対してふるさと納税をしても、自己負担は2,000円です。そして限度額内であれば自己負担が最小の2,000円になり、限度額を超えると自己負担額も増えます。

では「ふるさと納税」をした場合に、どのように所得税と住民税に割り当てられるのか次の図をご覧ください。

この住民税控除(特例分)の限度額を超えないギリギリの金額が、ふるさと納税の限度額と言われているものです。

ではそれぞれの控除額の計算式を確認してみましょう。

| 所得税からの控除額 | (ふるさと納税額 – 2,000円) × 所得税の税率 プラス (ふるさと納税額 – 2,000円) × 所得税の税率 × 2.1% |

|---|---|

| 住民税からの控除額 (基本分) | (ふるさと納税額 – 2,000円) × 10% |

| 住民税からの控除額 (特例分) | (ふるさと納税額 – 2,000円) × (100% – 10% – 所得税の税率) マイナス (ふるさと納税額 – 2,000円) × (所得税の税率 x 2.1%) |

所得税からの控除額にある2つ目の式は、令和19年まで徴収される 復興特別所得税 分の控除額です。そして特例分の計算がややこしそうに見えますが、最初の2つが計算できれば簡単に求められます。

住民税からの控除額(特例分)

= (ふるさと納税額 – 2,000円) – 所得税からの控除額 – 住民税からの控除額(基本分)

住民税の住民税所得割額とは

ふるさと納税の限度額を求める上で重要になるのが、この所得割です。少しややこしい話になってしまうので、住民税の求め方を少し説明しておきましょう。

まず、住民税は概ね「課税される所得金額」の 10% と言われています。しかし、実際はそこから都道府県ごとに決められた調整控除を引いて、更に定額の課税額が加えられたものが支払うべき税金になります。

つまり、こういうことです。

- 税額控除前所得割 = 課税される所得金額 × 10%

- 調整控除 = 都道府県により異なる(東京都は2,500円)

- 住民税所得割額 = 税額控除前所得割 – 調整控除

- 均等割 = 都道府県により異なる定額の課税額(東京都は5,000円)

- 支払うべき住民税 = 住民税所得割額 + 均等割

この住民税のうち約4割が各都道府県の自治体へ、残りの約6割が区市町村へ割り当てられます。

ただ、この調整控除がよく分からない場合は、0円として計算しても結果は大きく変わりません。なお送られてきた住民税の納税通知書を確認すれば、都道府県・市区町村に分かれて調整控除が明記されているので、そちらをチェックするのが手っ取り早いです。

では話を戻して、住民税控除(特例分)が 住民税所得割額 の 20% を超えないように方程式を作りましょう。

ふるさと納税の限度を求める方程式

言葉で説明しながら、数値に置き換えていきます。具体例として、前述で説明した収入500万円のケースを用いて説明していきます。各項目の金額は次の通りです。

- 事業収入 5,000,000円

- 所得金額 2,850,000円

- 所得から差し引かれる金額 1,162,000円

- 課税される所得金額 1,688,000円

- 所得税の税率 5%

- 住民税の調整控除 2,500円

限度額を求めるための方程式は、このようになります。

住民税からの控除額(特例分) ≦ 住民税所得割額の20%

では、ふるさと納税で自己負担が2,000円で済む限度額を求めていきます。

ふるさと納税の限度額を計算

所得税の税率 = 5% (課税される所得金額から判断)

住民税からの控除額(特例分)

= ふるさと納税控除額 × (100% – 10% – 所得税の税率)

- ふるさと納税控除額 × (所得税の税率 x 2.1%)

= ふるさと納税控除額 × (90% – 所得税の税率 x 102.1%)

= ふるさと納税控除額 × (90% – 5% x 102.1%)

= ふるさと納税控除額 × (0.9 – 0.05 x 1.021)

= ふるさと納税控除額 × 0.84895

税額控除前所得割

= 課税される所得金額 × 10%

= 1,688,000 × 10%

= 168,800

住民税所得割額

= 税額控除前所得割 – 調整控除

= 168,000 – 2,500

= 165,500

住民税所得割額の20%

= 住民税所得割額 × 20%

= 165,500 × 0.2

= 33,100

住民税からの控除額(特例分)≦ 住民税所得割額の20%

ふるさと納税控除額 × 0.84895 ≦ 33,100

ふるさと納税控除額 ≦ 33,100 ÷ 0.84895

ふるさと納税控除額 ≦ 38,989

ふるさと納税額 = ふるさと納税控除額 + 2,000

ふるさと納税額 ≦ 38,989 + 2,000

ふるさと納税額 ≦ 40,989

【結果】上限限度額は 40,989 円

上記計算で求めたのはあくまでも概算です。細かい話をすると、所得割の算出において調整控除以外にも控除されるケースがあります。また、住民税計算時の所得控除において配偶者控除は最大33万円、基礎控除は33万円固定、地震保険料の控除は半額と、所得税計算時よりも控除額が少なくなっています。

つまりこの計算で求めた金額よりも、実際はもう少しだけ上限額が上がる結果になります。

ただあくまでも仮計算として求めているので、正確な数値よりも気持ち少なく上限を見ておいたほうが、自己負担額2,000円を超えるリスクを回避できます!

個人事業主は年末が勝負!

当年度分の受付は12月31日までが締め切りです。翌日の1月1日からは、翌年度分の扱いになるので気をつけてください。ただ個人事業主の場合は、年末近くにならないと年内の所得の目処が立ちにくいため、12月30日・12月31日とギリギリになって「ふるさと納税」を申し込む人がたくさん居ます。

時間がない僕が駆け込むポータルサイト

各地自体とふるさと納税者とを結ぶポータルサイトも、12月には期間限定で返礼品を増量したりと、最後の大詰めで顧客の取り合い合戦をしています。僕自身も申し込みは、いつも年末ギリギリです。

時間はないけど、少しでもお得感のある返礼品を手に入れたい想いが強いのが正直なところです。そんな僕がいつもお世話になっているのが「ふるさと本舗」です。

年末になると返礼品も品切れとなり縮小傾向にありますが、ふるさと本舗厳選 として紹介されている返礼品は、10,000円~20,000円くらいの程よい商品を取り揃えているので、時間が無い時に一気に決めるのにとても重宝しています!

ふるさと納税はやらなきゃ勿体ない!

自己負担2,000円の範囲内で抑えられる限度額まで利用すれば、ふるさと納税は間違いなくお得なシステムです。返礼品をどれだけ多くもらうおうが、限度内に収まれば出費は2,000円で済みます。

限度額を超えるリスクを負いたくなければ、仮計算時の上限から余裕を持たせて ふるさと納税をすれば良いだけです。一度流れが分かってしまえば翌年度はもっと気楽に申し込めます。まずは最初の一歩を踏み出してみてください!

以上、個人事業主がふるさと納税をする場合の限度額を計算方法に関する内容でした。