売上が1,000万円を超えても消費税非課税事業者になる場合、個人事業主は税務署にどう伝えればいいのか

前年の売上が1,000万円を超えた。でも非課税売上を差し引いた課税売上高は、1,000万円未満になる。そのような場合は、消費税の支払いが発生しない。しかしそのことを予め税務署へ伝えておかないと、消費税の課税事業者届出書を提出し忘れた人と間違われる可能性がある。

確定申告書における売上が1,000万円を超えても、消費税の非課税事業者として扱われるにはどうすればいいのか。ずっと疑問だった問題が、ようやく解消した。

【前提】消費税の課税事業者になる条件

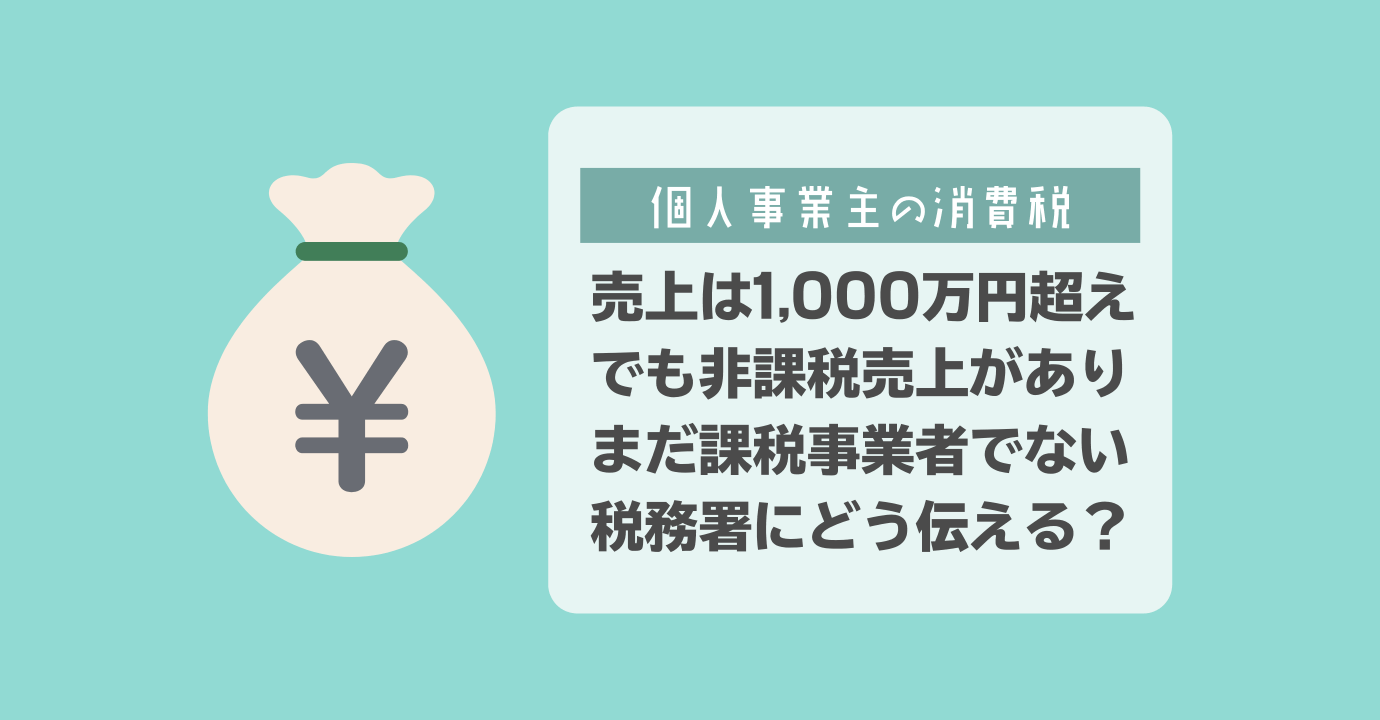

まず個人事業主が、消費税課税事業者(消費税を納めなくてはいけない事業者)になる条件は次の通り。

- 年間の課税売上高が1,000万円を超える場合、その2年後から納税が必要

- 1月~6月の課税売上高が1,000万円を超える場合、その翌年から納税が必要

図で表すとこんな感じ。基準期間(1年間)と特定期間(1月~6月)のいずれかの条件に合致していると、該当年度から消費税の納税が必要になる。

納税義務が発生した年は、年間の売上高に関係なく消費税を納めなくてはいけない。

課税売上高とは

1,000万円超えの判断基準になるのは課税売上高であり、全ての売上高ではない。つまり消費税が課税されない売上(非課税売上)がある場合は、その売上高を差し引いた上で1,000万円を超えるかを判断する。

非課税売上とは、国で決められた非課税取引による売上を指す。自身が行った仕事で消費税を請求していなくても、非課税取引でなければ課税売上になるので要注意。詳しくは国税庁のサイトに記されている。

僕の場合、一例を挙げると Google Adsenes の売上が国外取引に該当して、非課税取引の扱いになる。このあたりの詳しい話は、次のような記事が参考になった。

非課税売上を引くと1,000万円未満になる場合どうすれば良いか

税務署はどう判断している?

消費税非課税事業者であるうちは、会計処理において消費税を意識しない。そのため確定申告書は、課税売上高と非課税売上高が混在した総売上のみ記されている。

確定申告書における総売上は1,000万円を超えている。でも課税取引の売上は1,000万円を超えていない。このような場合、税務署ではどのように判断しているのか?事業者から消費税課税事業者届出書が提出されなければ、電話等で「あなた、消費税を払わないといけない事業者じゃありませんか?」みたいな問い合わせがくるのだろうか?

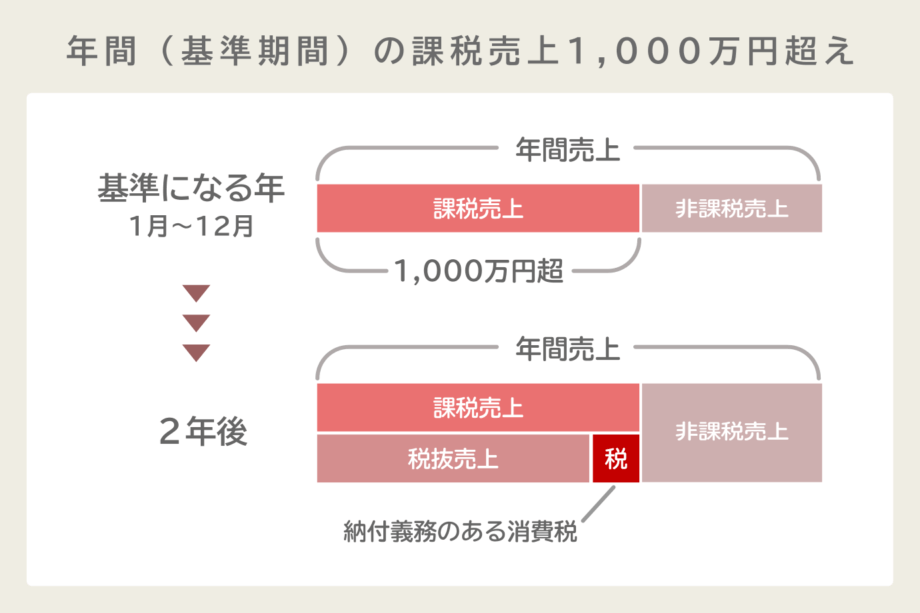

困ったら、管轄の税務署に問い合わせるのが鉄則。だから僕も確認するつもりでいたのだけれど、そう思ってた矢先、税務署からこのような書類が届いた。

消費税課税事業者届出書の提出に関する確認書類が届く

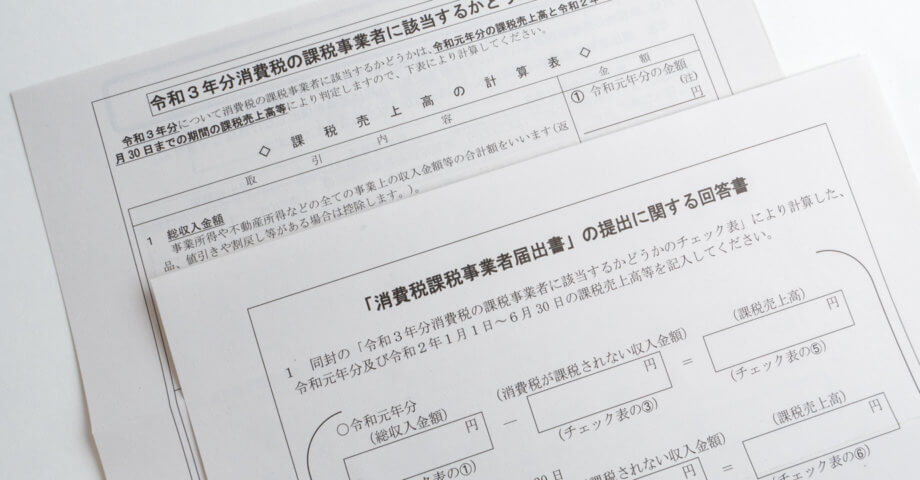

送られてきた書類の内容は次の通り。

- 課税事業者に関する説明の書類

- 消費税の課税事業者に該当するかどうかのチェック表

- 「消費税課税事業者届出書」の提出に関する回答書

- 消費税課税事業者届出書(基準期間用)

- 消費税課税事業者届出書(特定機関用)

- 消費税簡易課税制度選択届出書

- 回答書の返信用封筒

こちらは東京都の事業者向けの書類。ほかの道府県においても、似たような書類構成で送られてくる様子。

届出書もしくは回答書の提出が必要になる

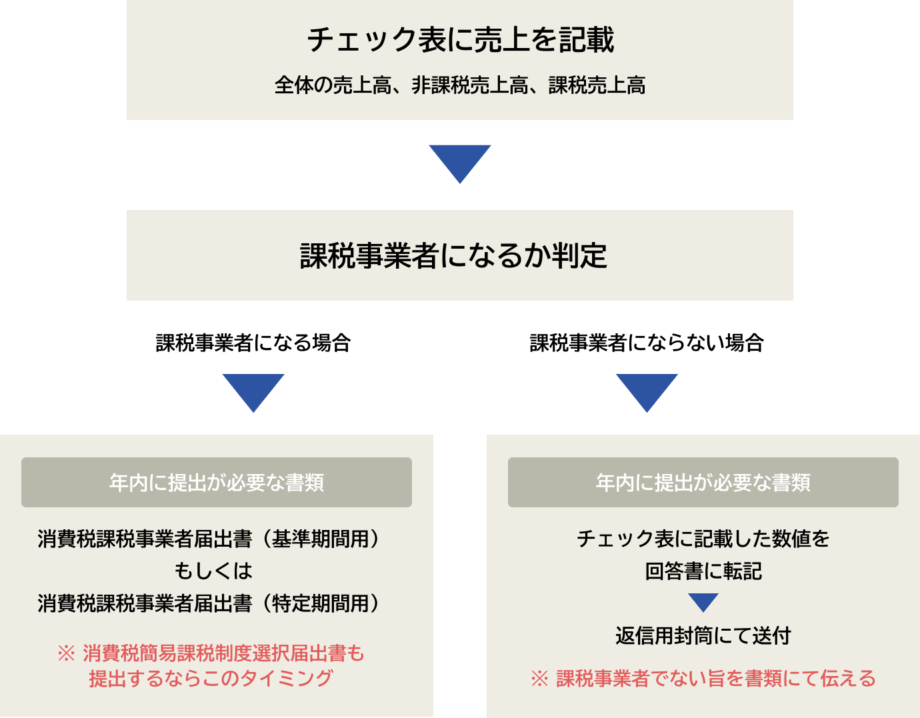

届いた書類の取り扱いについて、全体の流れはこのようになる。

要するに、チェック表に記したデータに基づいて、課税事業者と判定されたら届出書の提出が必要になる。一方で課税事業者でない場合も、自身はまだ消費税を払う立場に無いことを伝えるために、同封された回答書の提出が必要らしい。

回答書に記載する内容は、チェック表で計算した課税対象売上がわかる金額の情報と、住所・氏名・電話番号。

課税事業者になる場合の書類

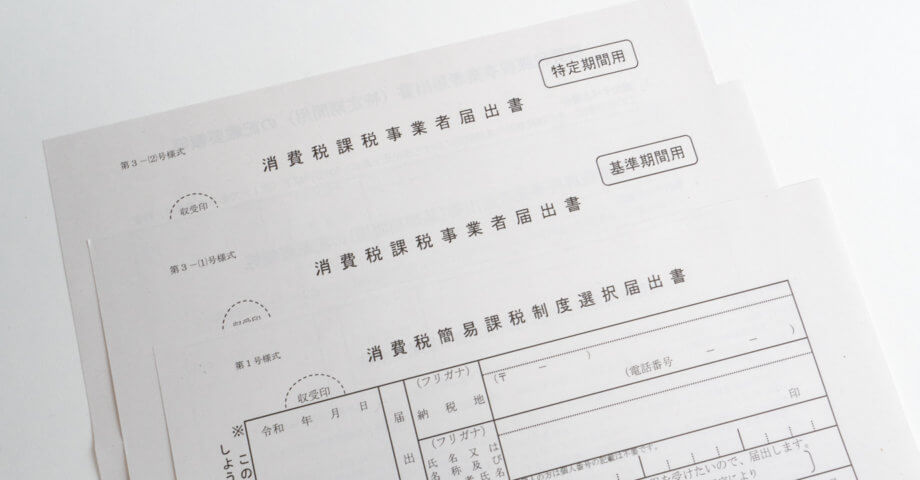

基準期間(1年間)と特定期間(1月~6月)のどちらで課税事業者となる要件を満たしているかによって、提出する届出書のフォーマットが異なる。

中身はほぼ同じなのに書類が別れている、お役所特有の面倒な仕組みだ。課税対象売上が 5,000 万円未満であれば、消費税の簡易課税制度を適用できる。提出するなら同じタイミングが良い。

これらの届出書は、国税庁のサイトからもダウンロードできる。

消費税の簡易課税制度とは、業種によって売上に対する仕入率(経費の割合)が(大体これくらいだろうと)決められていて、売上高からそのみなし仕入率を差し引いた上で消費税を計算する仕組み。

通常は自分が事業で支払った消費税と、事業で受け取った消費税の差額を計算して納税する。しかしこの簡易課税制度を利用すると、売上高のみで消費税の納税額が決まる。決められたみなし仕入率よりも経費割合が低い場合、この制度を利用したほうが、納税額を抑えられる節税効果がある。

僕も課税事業者になった際は、簡易課税制度を利用する予定。業種に依るかもしれないが、売上における利益率が余程低い商売でない限り、利用しないと勿体ない制度だったりする。

なお書類の提出期限は、課税事業者としてスタートする年の前日まで。つまり来年から対象になるなら、年内の提出が必須。

来年度は消費税非課税業者として迎えられる?

提出した回答書に問題がなければ、来年も消費税非課税業者として会計処理して問題ない。

ただ税務署側からすれば、どのような取引で生じた売上を非課税売上として計上しているのか、回答書を見て判断できない。場合によって電話等での確認がある可能性も否めない。

もし問い合わせの結果により判定がひっくり返っても、明確な理由があれば余裕をもって対応できるはず。

まとめ

- 売上が1,000万円を超えても非課税売上により消費税非課税事業者になる場合、税務署から届く回答書を提出すれば大丈夫

- ここで説明した例は東京都の場合。ほかの道府県は税務署に確認すると良い

- 消費税課税事業者になる場合、各種届出書は年末までに要提出

余談だけれど、一年後はどうやら消費税課税事業者届出書を提出する立場になりそうなので、その時が来たらまた提出に関する記事を作成する予定だ。