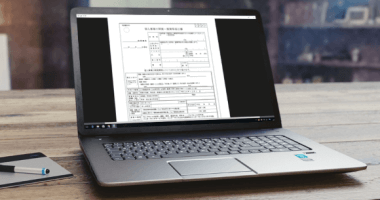

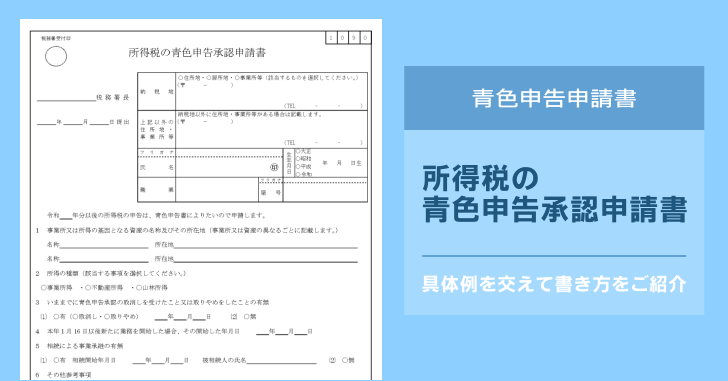

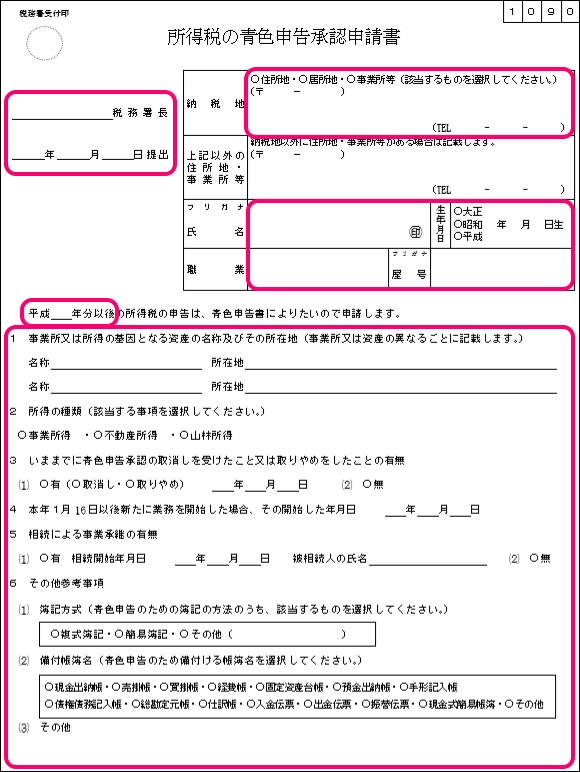

青色申告の申請書「所得税の青色申告承認申請書」の書き方!例にならって入力すれば簡単に作成できる

個人事業主として開業届を提出するのであれば、青色申告の申請書も一緒に提出するのが一般的です。開業届を提出後、追って青色申告の申請書を提出することも可能ですが、提出期限があるので注意が必要です。

- 新たに事業を開始した場合

事業開始日から2ヶ月以内に提出 - 既に事業を始めている状態で青色申告に切り替える場合

青色申告対象となる年の3月15日までに提出

青色申告を行うには開業届が必要になります。開業せずに確定申告だけ青色申告にすることはできません。また、上記の期限までに提出できないと、翌年の確定申告は白色申告となり、青色申告の対象は翌年から始まることになるので期限には気を付けてください。

青色申告の申請書の正式名称は「所得税の青色申告承認申請書」です。僕の場合は、開業届と一緒に提出しています。なお、開業届の書き方を以下のページでまとめています。併せてご確認ください。

青色申告の申請書は提出用と控えの2部を作成する

開業届も同様ですが、税務署へは提出用と控えの2部(内容が同じもの)を作成し、それぞれ押印してもらいます。開業届の控えは、個人事業を始めたのを証明する書類として使われますが、青色申告の申請書については特に使い道はありません。ただ、どのように記載して提出したのか把握しておくためにも、控えを用意しておいたほうが無難です。

※ 使い道については、僕が把握していないだけで用途があるのかもしれません。いざ何かあって必要になった時に手元にないと困るため、僕は念のため控えを作成しました。

所得税の青色申告承認申請書の用紙は PDF ファイルで提供されています。パソコン上から入力が可能なフォーマットになっているので、印刷するだけで簡単に複数部数を作ることができます。

青色申告の申請書の書き方

まず「所得税の青色申告承認申請書」のフォーマットをダウンロードしておきましょう。

税務署へ行けば上記の用紙を手に入れることができます。もし印刷をする術が無いのであれば、上記のファイルをダウンロードしてコンビニのプリンターで出力することもできるので、検討してみてください。

青色申告承認申請書で入力が必要だった場所

こちらは僕の場合の例になります。とはいえ、基本的に全ての項目への入力が必要になります。記載事項について不明な点がある場合は、空欄のまま税務署へ持っていき、記載方法を確認するようにしてください。

予めパソコンで入力しておけば、印刷するだけで簡単に2部作成することができます。事前に作成しておいたほうが楽ですが、分からない部分は税務署の担当者が1から記載方法を教えてくれるので、最初から税務署頼りにしても問題ありません。

また入力内容は開業届と重複する内容が一部あるので、開業届を先に書いてからこちらの申請書を書くと良いでしょう。

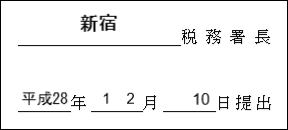

提出先の税務署を調べる

既に開業届を書いている、もしくは書き方を確認済みであれば、提出先も把握していることでしょう。管轄する税務署は、開業届に記載した事業を運営する所在地にある税務署になります。青色申告承認申請書にも同じ住所を記すので、そちらの住所から管轄する税務署を判断します。どこの税務署が管轄になるのか、国税庁のサイトから探すことができるので、そちらを参照ください。

都道府県別でリストになっているので、そこから該当する市区町村の税務署を見つけます。

提出先の入力

左上の宛先は管轄の税務署名を入力し、日付は提出日を入力します。開業届と一緒に提出する場合、提出先を含む上部の入力項目は開業届と全く同じ内容になります。提出日が未定の場合は、最後に手書きで入力すれば大丈夫です。

なお年の欄は西暦・和暦のどちらでも構わないと思いますが、僕は他の入力箇所と体裁を合わせるために和暦で記載しました。

開業届では、和暦で書くと枠からはみ出して印刷時に文字切れを起こしたので「平成」と手書きしたのですが、こちらは文字が小さく設定されているようでパソコンから無事入力できました。

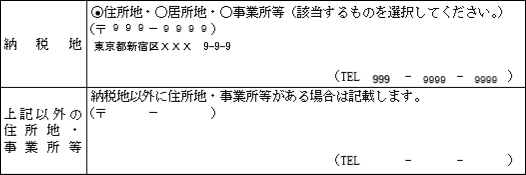

納税地(住所)

開業届に記載した内容と全く同じように入力します。自宅を事業所とする場合は、住所地もしくは居所地となります。住民登録して住んでいるのであれば住所地、住民登録せずに住んでいるのであれば居所地を選択します。青色申告承認申請書も開業届と同様に、パソコンで入力する場合は、クリックするだけで選択項目を選べるようになっています。

電話番号は固定電話に限らず、携帯電話や IP 電話の番号でも問題ありません。

納税地以外に住所地・事業所等がある場合は、下段の欄にも記載が必要になります。僕はこのケースに該当しないので空欄のまま提出しています。

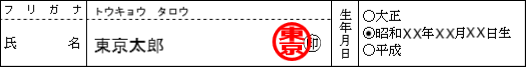

氏名・生年月日

こちらも開業届と同じ内容を記します。青色申告承認申請書はマイナンバー入力対象外の書類であるため、個人番号の入力欄はありません。

なお、印刷後に押印が必要になるので忘れないように気を付けてください。

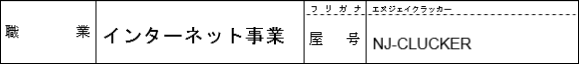

職業・屋号

こちらも開業届と同じ内容を記します。パソコンで入力する場合、文字数が多く職業欄に収まらないことがあります。そのような時は空欄のまま印刷し、手書きで追記してください。

職業・屋号の決め方については、開業届の書き方を説明した際に詳しく書いているので、そちらを参照してください。

ここまでは開業届と全く同じなので、入力においては特に問題ないと思います。

申請開始対象年

どの年から青色申告を行うのか、対象年を入力します。開業届と一緒に出す場合は、開業日と同じ年を指定するのが一般的です。例えば開業月が11月や12月であっても、その年から青色申告を行うと宣言すれば、開業前の収支についても青色申告の対象となります。

![]()

年の途中の申請であっても、その年の1月1日から12月31日までが青色申告の対象期間として扱われるので覚えておきましょう。

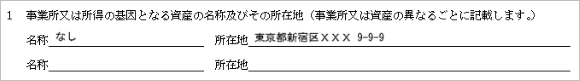

事業所又は所得の起因となる資産の名称及びその所在地

事業所の所在地を入力します。店舗経営者であれば店の名称と住所を入力しますが、自宅でデスクワークを行うようなケースは名称「なし」として住所だけ入力します。この住所は納税地に記した住所になります。

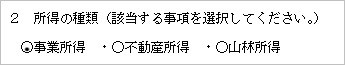

所得の種類

こちらも開業届と同じ内容となります。(選択肢の並び順は異なっています。)

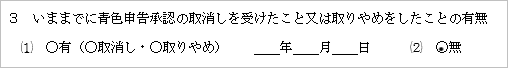

青色申告承認の取消しや取りやめについて

初めて申請する場合は「無」にチェックを入れます。

事業開始年月日

新たに事業を開始し、開業届と共に青色申告の申請をする場合は、開業届に記載した開業日を入力します。既に事業を始めている状態で青色申告に切り替える場合は入力不要です。ただ未入力で提出して、税務署から記入を促されるケースがあるようなので、切り替える場合は開業日を追記できるよう準備しておいた方が良いです。

![]()

「1月16日以後」となっているのは、1月1日~1月15日までに開業した場合、その年の3月15日までに青色申告承認申請書を提出すれば、その年から青色申告の対象にすることができるためです。なお、青色申告による確定申告は翌年の申告になるので間違えないようにしてください。

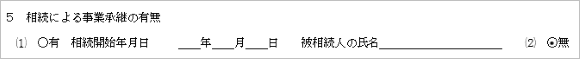

相続による事業継承の有無

相続による事業継承でなければ「無」を選択します。

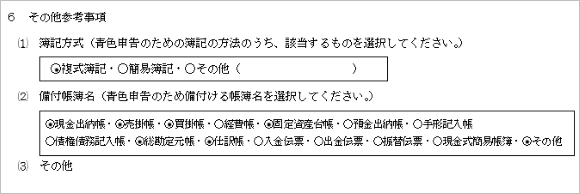

その他参考事項

まず最初の簿記方式は帳簿の付けかたに関わる内容です。なお、選択項目によって特別控除額が変わるので気を付けてください。複式簿記では控除額が65万円、簡易簿記では控除額が10万円となります。青色申告をするのであれば、控除額が大きい複式簿記を選ぶのが一般的です。

備付帳簿名は使用する帳簿を選択します。会計ソフトを使って帳簿を付けるのであれば、次の7つを付けておけば大丈夫でしょう。

- 現金出納帳

- 売掛帳

- 買掛帳

- 固定資産台帳

- 総勘定元帳

- 仕訳帳

- その他

ちなみにこれらの帳簿は確定申告で提出する書類ではありません。あくまでも確定申告で提出した内容の根拠となるものです。ただし帳簿は7年間の保存義務があるので、確定申告が終わっても長期に渡り保持しておく必要があります。(このケースにおいても、会計ソフトがあると便利です。)

複式簿記で65万円の控除を受けるために、最低限必要となる帳簿は「総勘定元帳」と「仕訳帳」の2つです。固定資産がある場合は「固定資産台帳」も必要です。他にチェックした帳簿は、事業の内容によっては使わないもの(明細がない帳簿)もあります。

青色申告の申請時に備付帳簿名としてチェックしても、実際に明細が無ければ帳簿を作る必要はありません。つまり申請した通りに帳簿が出揃わなくても問題ないということです。逆にチェックしていないから帳簿を作ってはいけないといった制限も無いので、あまり難しく考えず、何を選んだら良いか迷ったら上記の7項目を選択しておくと良いです。

まとめ

以上で青色申告承認申請書は完成です。最後に印刷して、手書きが必要な箇所があれば追記し、氏名の欄に押印すれば税務署へ提出できます。

先に開業届を書いていれば、青色申告の申請書は簡単に書けてしまいます。最後の「その他参考事項」に限り、この申請書特有の項目になるので慎重に入力しましょう。

上記の説明で分からない点があれば、その項目は未入力のまま税務署へ持っていき、担当者に確認してから記載するようにしましょう。「本当にこれでいいのかな?」と思う部分についても同様です。税務署へ持ち込む時点で完璧である必要はありません。確認すれば必ず税務署で教えてくれるので、仕上げは税務署で行うくらいの気持ちでいても大丈夫です!

どうやって帳簿を付けたら良いか分からない人のために

帳簿づけは「習うより慣れろ」です。個人事業主であれば、簿記3級の知識があると良いですが、先に簿記の勉強をしてもなかなか頭に入ってきません。具体的に帳簿を付けながら、並行して簿記の勉強をした方が効率よく内容が理解できます。

僕の場合、こちらの簿記の本を置いて常に参照できるようにしています。練習問題のページ以外は全編カラーで、図解もあって分かりやすかったことから選びました。

様々な簿記の本を読み比べましたが、この「簿記の教科書」が最も読みやすい印象を受けました。

個人事業主は会計ソフトが必要?!

簿記の学習も大切ですが、それよりもどうやって帳簿を付けるか、これが解決しないとどうにもなりません。Excel で作成しますか?専用ソフトを使いますか?クラウドサービスを利用しますか?

僕の経験からお伝えすると、税理士に頼まずに自身で会計管理をするなら会計ソフトは必須です。頑張れば Excel で管理することもできます。でも、最終的に確定申告の書類を作ったり、青色申告における事業所として作成すべき書類を作る上で、自前で作成するととんでもなく時間が掛かります。

その辺りの話を含め、僕がどのように会計ソフトを選んだのか、次の記事にまとめているので参考にしていただければと思います。

以上、青色申告承認申請書の書き方の紹介でした。